Vol.47

2022年3月10日

住宅ローン控除や固定資産税 税制改正による家づくりへの影響は?

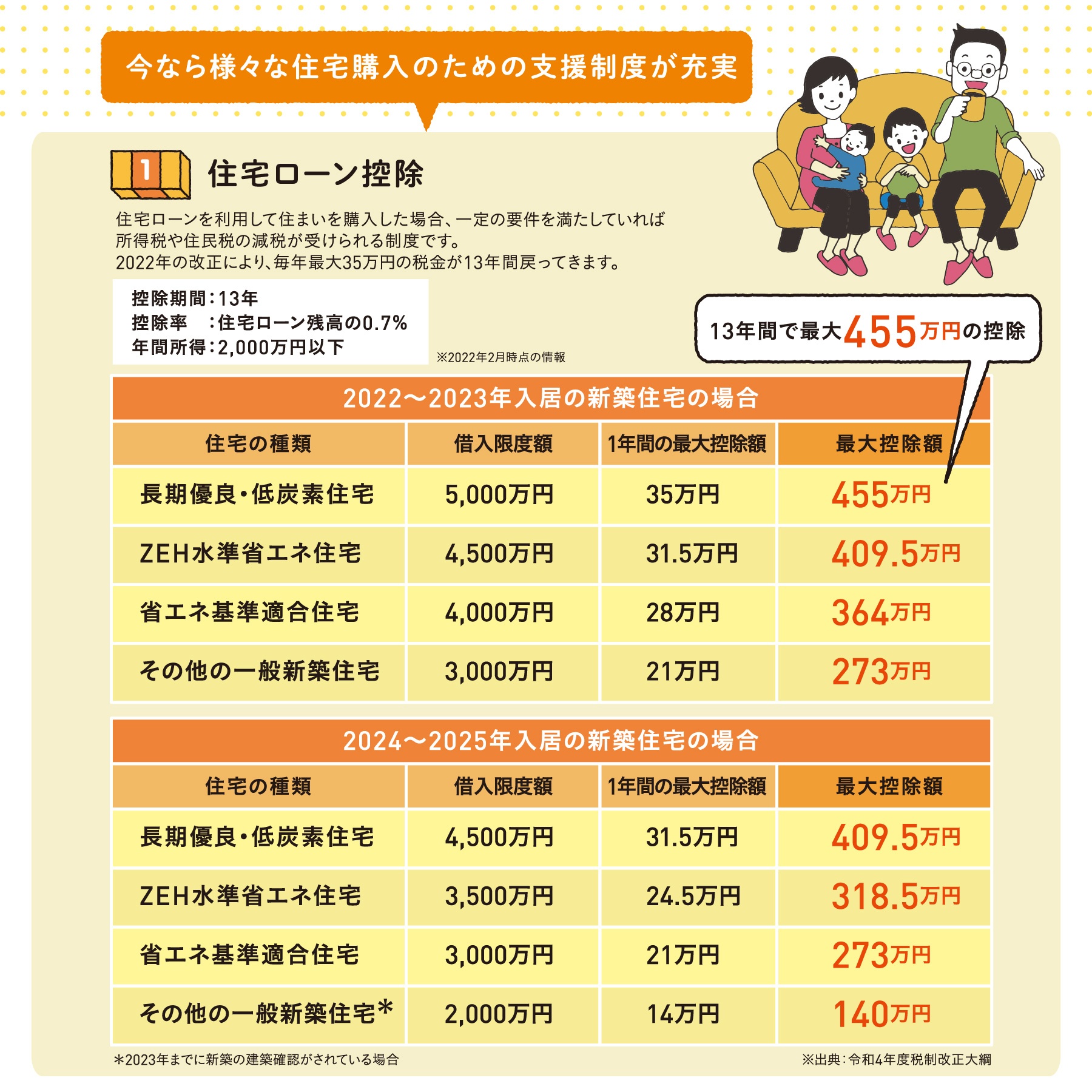

住宅ローン減税改正:ボリュームゾーンのお得感は継続

2021年12月に2022年度税制改正大綱が発表されました。住宅ローン控除の適用期限が2022年から2025年までの4年間延長され、多くの人にとってはいいニュースといえそうです。

2022年~2023年入居の場合の具体的な変更点は、

1)ローン残高に対する控除率が「1%」から「0.7%」に引き下げ

2)一般的な新築住宅の控除が適用される借入上限額が、4,000万円から3,000万円に引き下げ

3)控除期間が10年から13年に延長

4)控除を受ける年の所得要件が3,000万円以下から2,000万円以下に引き下げ

5)控除上限額は、認定住宅で最大600万円から455万円に減額。その他住宅についても、480万円から273万円に減額

1)については、ローン借入額が高額なほど影響が大きく、一般的なケースでは年数万円の減額にとどまります。

2)については、ある一定の基準をクリアする性能を有した住宅は、その性能のランクによって、控除適用の借入上限額が5,000万円まで上がります。以前も認定住宅の上限額は5,000万円でしたが、今回は性能により細かいランク付けがなされ、より質の高い住宅を購入するほど上限額が上がる仕組みに変わりました。

4)は、一部の高所得者が減税を受けられなくなったということ。

5)も2)と同様、高額なローンを組んでいる人に影響が出ます。

一般的な所得と借入額の人は、年数万円程度の控除減額となりましたが、住宅価格が上昇傾向にある中では、やはりありがたい政策です。ただし、2024年以降2025年末までに入居となる場合は、減税対象となる借入れの上限額が下がり、一定の基準をクリアした認定住宅ではない場合控除期間も10年に短縮されてしまうため、2023年中の入居を目指すことが望ましいといえます。注文住宅の場合は、土地探しスタートから入居まで1年以上かかるケースもあるので、目標が来年中の入居であっても、早く始めるに越したことはないようです。

他にも2年延長された減税措置が

今回の税制改正の注目点は他にもあります。固定資産税と登録免許税の減額措置延長です。

新築住宅の固定資産税が1/2に減額される措置が、2年間延長されたのは朗報。また、不動産を購入する際の登記に必要な登録免許税の特例措置も2年間延長となっています。

登録免許税の特例措置の中身は、以下のとおりです。

移転登記(土地売買):本則2%→0.3%

保存登記(新築建物):本則0.4%→0.15%

抵当権設定登記(住宅ローン):本則0.4%→0.1%

例えば、土地の固定資産税評価額2,000万円、建物の固定資産税評価額3,000万円の新築住宅を購入し、建物については3,500万円の住宅ローンを組んだとします。上記の税率を当てはめて登録免許税の金額を計算してみましょう。( )内に、比較のため特例なしの場合を表記しました。

土地:2,000万円×0.3% = 6万円(特例なしなら2%=40万円)

建物:3,000万円×0.15% =4.5万円(特例なしなら0.4%=12万円)

抵当権設定:3,500万円×0.10% =3.5万円(特例なしなら0.4%=14万円)

差額を合計すると、52万円。必要な費用にこれだけの差が出ることは、軽視できません。

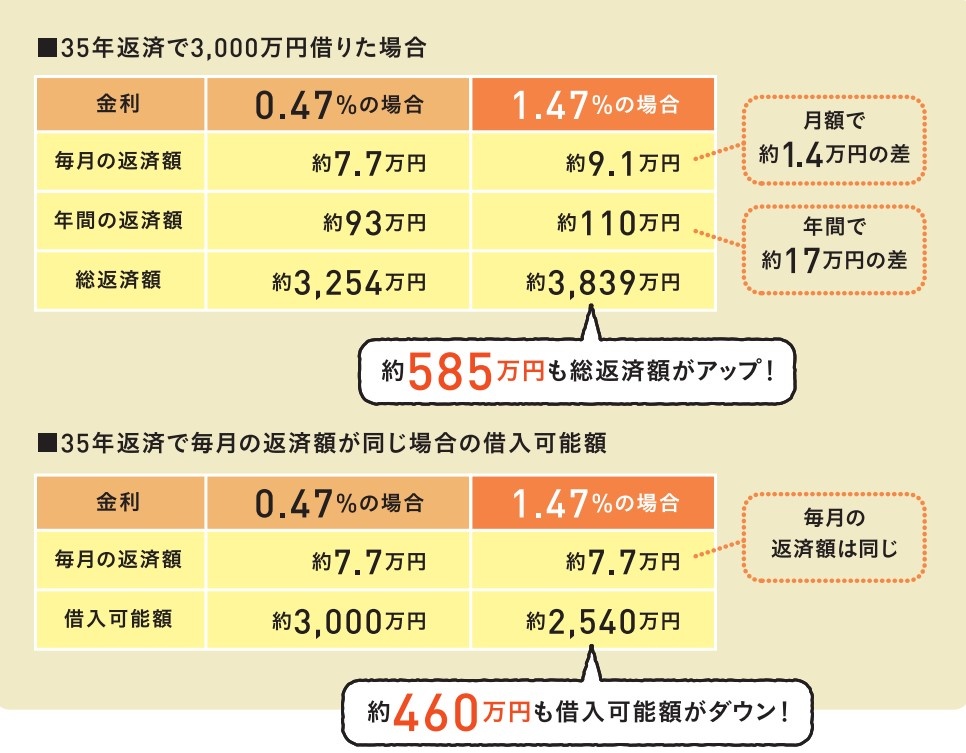

金利上昇も考慮して早めの行動を

減税措置は講じられていますが、世界情勢の影響を受けた長期金利の変動も気になります。長く続いた歴史的低金利時代もいよいよ変化のときなのか、メガバンクの10年固定・固定の住宅ローン金利が上昇しています。

では具体的に、金利が上がると返済額にどれくらいの影響が出るのでしょうか。例として、3,000万円を35年ローン、ボーナス払いなしの場合をシミュレーションしてみましょう。金利0.47%では、月々の返済額は7.7万円、総返済額は3,254万円です。これが1%上昇して金利1.47%になると、月々の返済額は9.1万円。総返済額は3,839万円。

月々の差額は1.4万円、年間で17万円の差だけでも大きいですが、35年間の総返済額の差となると、なんと585万円になります。

このように比較してみると、金利ができるだけ低い時期にローンを組んだ方が得であることは、一目瞭然。減税の旨味を生かすなら、金利の上昇幅が小さい今のうちがチャンスかもしれません。

住宅資金計画の立て方全般については、以下のウェブサイトが参考になります。資料請求も可能なので、最初の一歩として申し込んでみてはいかがでしょうか。

失敗しない住宅資金計画の立て方